ವಿಶ್ಲೇಷಣೆ | ಉಳಿತಾಯ–ಹೂಡಿಕೆ ಮೆರೆಯಿರಿ; ಆದಾಯ ತೆರಿಗೆ ಕಡಿತ ಪಡೆಯಿರಿ!

ನಿರೀಕ್ಷೆಯಂತೆ ಕೇಂದ್ರ ಬಜೆಟ್ನಲ್ಲಿ ಆದಾಯ ತೆರಿಗೆ ಕಡಿತಗೊಳಿಸಲಾಗಿದೆ. ಹಾಗೆಯೇ ತೆರಿಗೆ ಕಡಿತ ಐಚ್ಛಿಕ ಆಯ್ಕೆಯನ್ನೂ ನೀಡಲಾಗಿದೆ. ಇದು ಹೂಡಿಕೆ ಮತ್ತು ಉಳಿತಾಯದ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರಬಹುದು. ತೆರಿಗೆ ಸಲಹೆಗಾರರ ಪ್ರಕಾರ, ಯುವಜನತೆ, ಚಿಕ್ಕ ವಯಸ್ಸಿನ ದುಡಿಯುವ ವರ್ಗಆದಾಯ ತೆರಿಗೆಯ ವಿವಿಧ ಸೆಕ್ಷನ್ಗಳ ಅಡಿಯಲ್ಲಿ ಸಿಗುವ ವಿನಾಯಿತಿ ಆಯ್ಕೆ ಮಾಡಿಕೊಳ್ಳುವುದು ಉತ್ತಮ.

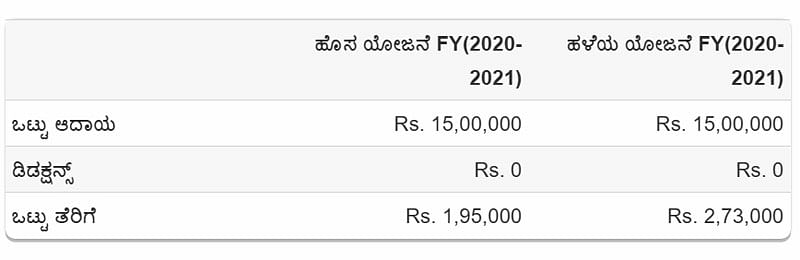

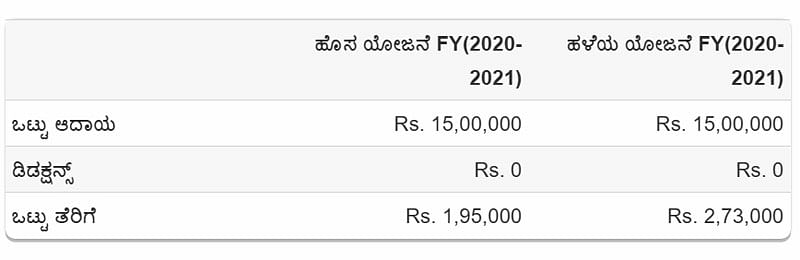

ವಾರ್ಷಿಕ ₹ 15 ಲಕ್ಷ ಆದಾಯ ಹೊಂದಿರುವ ವ್ಯಕ್ತಿ ಯಾವುದೇ ಉಳಿತಾಯ ಯೋಜನೆಗಳಲ್ಲಿ ಹಣ ತೊಡಗಿಸದೆ, ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿ ಆಯ್ಕೆ ಮಾಡಿಕೊಂಡು ವಾರ್ಷಿಕ ₹ 78,000 ಉಳಿಸಬಹುದು.₹ 15 ಲಕ್ಷದ ವರೆಗೆ ಆದಾಯ ಹೊಂದಿರುವವರು ಪಾವತಿಸಬೇಕಾದ ತೆರಿಗೆ ಶೇ 30ರಿಂದ ಶೇ 20ಕ್ಕೆ ಇಳಿಸಲಾಗಿದೆ. ಇದು ಖರೀದಿ ಹೆಚ್ಚಳಕ್ಕೆ ದಾರಿಯಾಗಬಹುದು.

ಇತ್ತೀಚೆಗೆ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೆಚ್ಚುತ್ತಿದೆ. ಎರಡಂಕಿ ಬೆಳವಣಿಗೆಯ ಲೆಕ್ಕಾಚಾರದಿಂದ ದೀರ್ಘಾವಧಿ ಹೂಡಿಕೆಗೆ ಜನರು ಮನಸ್ಸು ಮಾಡುತ್ತಿದ್ದಾರೆ. ಆದರೆ, ಹೂಡಿಕೆ ವೃದ್ಧಿಯಲ್ಲಿವಾರ್ಷಿಕ ₹ 1 ಲಕ್ಷಕ್ಕೂ ಅಧಿಕ ಹಿಂಪಡೆಯುವುದಾದರೆ ಶೇ 10ರಷ್ಟು ತೆರಿಗೆ ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ. ಇದನ್ನು ಕಡಿತಗೊಳಿಸುವ ಯಾವುದೇ ಪ್ರಸ್ತಾಪವನ್ನು ಹಣಕಾಸು ಸಚಿವೆ ನಿರ್ಮಲಾ ಸೀತಾರಾಮನ್ ಅವರು ಮಾಡಲಿಲ್ಲ. ಇದರಿಂದಾಗಿ ಹೂಡಿಕೆದಾರರು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಹೂಡಿಕೆಗಳಿಂದ ಹಿಮ್ಮುಖವಾಗುವ ಸಾಧ್ಯತೆಯಿದೆ.

ತೆರಿಗೆ ಆಯ್ಕೆ ನಮಗೇ ಬಿಟ್ಟಿದ್ದು!

ಹೊಸ ತೆರಿಗೆ ನೀತಿಯ ಪ್ರಕಾರ, ತೆರಿಗೆ ವಿನಾಯಿತಿ ಮತ್ತು ಮೂಲದಲ್ಲಿ ಕಡಿತ ಅವಕಾಶಗಳನ್ನು ಪಡೆಯುವ ವ್ಯಕ್ತಿ ಹಿಂದೆ ಜಾರಿಯಲ್ಲಿದ್ದ ನಿಯಮಗಳ ಅನ್ವಯವೇತೆರಿಗೆಯನ್ನುಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ. ಹೊಸತೆರಿಗೆ ಪದ್ಧತಿ ಆಯ್ಕೆ ಮಾಡಿಕೊಂಡರೆ ಉಳಿಕೆ, ಹೂಡಿಕೆ ಹಾಗೂ ಬಡ್ಡಿ ಪಾವತಿಗಳಿಂದ ಪಡೆಯುತ್ತಿದ್ದ ತೆರಿಗೆ ವಿನಾಯಿತಿ ಸಿಗುವುದಿಲ್ಲ. ತೆರಿಗೆದಾರರದು ಈಗ ಅಡಕತ್ತರಿಯ ಮಧ್ಯೆ ಸಿಲುಕಿದ ಸ್ಥಿತಿ. ಇದು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳ ತೆರಿಗೆ ಉಳಿತಾಯ ಫಂಡ್ಗಳು ಅಥವಾ ಇಎಲ್ಎಸ್ಎಸ್ಗಳ ಜನಪ್ರಿಯತೆಯನ್ನು ತಗ್ಗಿಸಬಹುದು ಎಂದು ಕೆಲವು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಸಲಹೆಗಾರರು ಆತಂಕ ವ್ಯಕ್ತಪಡಿಸಿದ್ದಾರೆ.

ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯಲ್ಲಿ ಸೆಕ್ಷನ್ 80ಸಿ (ಪಿಎಫ್ ಹೂಡಿಕೆ, ಎನ್ಪಿಎಸ್, ಜೀವವಿಮೆ ಪ್ರೀಮಿಯಂ), ಸೆಕ್ಷನ್ 80ಡಿ (ಆರೋಗ್ಯ ವಿಮೆ ಪ್ರೀಮಿಯಂ), ಮನೆ ಬಾಡಿಗೆ ಪಾವತಿ(ಎಚ್ಆರ್ಎ), ಗೃಹ ಸಾಲ ಬಡ್ಡಿಯ ಮೇಲೆ ಪಡೆಯುವ ತೆರಿಗೆ ವಿನಾಯಿತಿ ಹಾಗೂ ಮೂಲದಲ್ಲಿ ₹ 50 ಸಾವಿರ ಕಡಿತದ (ಸ್ಟ್ಯಾಂಡರ್ಡ್ ಡಿಡಕ್ಷನ್) ಮೂಲಕ ತೆರಿಗೆ ಉಳಿಸುವ ಅವಕಾಶ ಸಿಗುವುದಿಲ್ಲ. ಉಳಿತಾಯ,ಹೂಡಿಕೆಯ ಜತೆಗೆತೆರಿಗೆ ವಿನಾಯಿತಿಯೂ ಸಿಗಬೇಕೆಂದರೆ ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿ ಆಯ್ಕೆ ಮಾಡಿಕೊಳ್ಳಬೇಕು.

ತೆರಿಗೆ ಕಡಿತಕ್ಕಾಗಿಯೇ ಹತ್ತಾರು ರೀತಿಯ ಹೂಡಿಕೆಗಳು, ಇನ್ಶುರೆನ್ಸ್, ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಖರೀದಿಸುವವರ ಸಂಖ್ಯೆ ಹೊಸ ತೆರಿಗೆ ಪದ್ಧತಿಯಿಂದ ಕಡಿಮೆಯಾಗುವ ಸಾಧ್ಯತೆ ಇದೆ. ಯಾವುದೇ ವಿನಾಯಿತಿ ಪಡೆಯದೆ ಕಡಿಮೆ ತೆರಿಗೆ ಆಯ್ಕೆ ಮಾಡಿಕೊಳ್ಳುವುದು ಸುಲಭ ಮತ್ತು ಸರಳವಾಗಿ ತೋರುತ್ತಿದೆ. ಹೀಗಾಗಿ ಉಳಿತಾಯ ಯೋಜನೆಗಳತ್ತ ಮುಖ ಮಾಡುವುದೂ ಕಡಿಮೆಯಾಗಬಹುದು.

ಉಳಿತಾಯದ ದಾರಿ ದೂರ....

ಉಳಿತಾಯ ಯೋಜನೆಗಳಲ್ಲಿ ಬಡ್ಡಿದರ ವರ್ಷದಿಂದ ವರ್ಷಕ್ಕೆ ಕಡಿತಗೊಂಡಿರುವುದು ಸಹ ಉಳಿತಾಯದಿಂದ ದೂರ ಉಳಿಯುವಂತೆ ಮಾಡಿವೆ. 2018–19ರಲ್ಲಿ ಕುಟುಂಬದ ಉಳಿತಾಯ ಪ್ರಮಾಣ ಶೇ 21.4ಕ್ಕೆ ಇಳಿಕೆಯಾಗಿದೆ. ಉಳಿತಾಯ ಮಾಡಿದರೂ ಹೆಚ್ಚು ಬಡ್ಡಿ ಸಿಗುವುದಿಲ್ಲ, ಹೂಡಿಕೆ ಮಾಡಿದರೆ ಹೆಚ್ಚುವರಿ ತೆರಿಗೆ ಬೀಳುತ್ತದೆ; ಇಂಥ ಸ್ಥಿತಿಯಲ್ಲಿ 'ಉಳಿತಾಯ ಮತ್ತು ಹೂಡಿಕೆ' ಸಂಪ್ರದಾಯ ಮರೆಗೆ ಸರಿದರೂ ಅಚ್ಚರಿ ಇಲ್ಲ.

ಪಕ್ಕಾ ಲೆಕ್ಕಾಚಾರದ ಮೂಲಕ ಹೂಡಿಕೆ ಮತ್ತು ಉಳಿತಾಯ ಯೋಜನೆಗಳಲ್ಲಿ ತೊಡಗಿಸಿ, ಹಳೆಯ ಮಾದರಿಯಂತೆ ತೆರಿಗೆಯನ್ನುಪಾವತಿಸಿ ಸಂಪತ್ತು ಸೃಷ್ಟಿ ಸಾಧ್ಯ ಎಂದಾದರೆ ಹಳೆಯ ತೆರಿಗೆ ಪದ್ಧತಿಯನ್ನೇ ಅಳವಡಿಸಿಕೊಳ್ಳಬಹುದು. ಆದಾಯದಲ್ಲಿ ಈಗಾಗಲೇ ಹೆಚ್ಚಿನ ಭಾಗ ಉಳಿತಾಯಕ್ಕೆ ಮೀಸಲಿಟ್ಟಿದ್ದರೆ;ಅನಿವಾರ್ಯವಾಗಿ ಅದನ್ನು ಮುಂದುವರಿಸಲೇಬೇಕಾಗುತ್ತದೆ ಮತ್ತು ಹಳೆಯ ತೆರಿಗೆಯನ್ನೇ ಪಾವತಿಸಬೇಕಾಗುತ್ತದೆ.

ಉಳಿತಾಯ ಯೋಜನೆಗಳಿಗೆ ಹೊಡೆತ

ಅನೇಕ ತೆರಿಗೆದಾರರು ಜೀವ ವಿಮೆ ಯೋಜನೆಗಳನ್ನು ಪಡೆಯುವುದೇ ತೆರಿಗೆ ಕಾರಣಗಳಿಂದಾಗಿ. ಈ ಬಜೆಟ್ ಘೋಷಣೆಯುವಿಮಾ ಕಂಪನಿಗಳ ಮೇಲೆ ಪರಿಣಾಮ ಬೀರಬಹುದಾಗಿದೆ. ಷೇರುಪೇಟೆ ಆಧಾರಿತ ಉಳಿತಾಯ ಯೋಜನೆಗಳು, ಸಾಂಪ್ರದಾಯಿಕ ಹೂಡಿಕೆಗಳಾದ ಪಿಪಿಎಫ್ (ಪಬ್ಲಿಕ್ ಪ್ರಾವಿಡೆಂಟ್ ಫಂಡ್) ಬೇಡಿಕೆಕುಸಿಯಬಹುದು.

ಪರಿಷ್ಕೃತ ಆದಾಯ ತೆರಿಗೆ (ಆಯ್ಕೆ ಸ್ವಾತಂತ್ರವಿದೆ)

* ₹ 2.5ಲಕ್ಷ – ತೆರಿಗೆ ಇಲ್ಲ(ಬದಲಾವಣೆ ಇಲ್ಲ)

* ₹ 2.5 ಲಕ್ಷದಿಂದ₹ 5 ಲಕ್ಷ – ಶೇ 5(ಬದಲಾವಣೆ ಇಲ್ಲ)

*₹ 5 ಲಕ್ಷದಿಂದ₹ 7.5 – ಶೇ 10

* ₹ 7.5 ಲಕ್ಷದಿಂದ ₹ 10 ಲಕ್ಷ –ಶೇ 15

*₹ 10 ಲಕ್ಷದಿಂದ ₹ 12.5 ಲಕ್ಷ –ಶೇ. 20

* ₹ 12.5 ಲಕ್ಷದಿಂದ ₹ 15 ಲಕ್ಷ –ಶೇ. 20

* ₹ 15 ಲಕ್ಷಕ್ಕಿಂತ ಹೆಚ್ಚುಆದಾಯ–ಶೇ.30 (ಬದಲಾವಣೆ ಇಲ್ಲ)

ತಾಜಾ ಸುದ್ದಿಗಾಗಿ ಪ್ರಜಾವಾಣಿ ಟೆಲಿಗ್ರಾಂ ಚಾನೆಲ್ ಸೇರಿಕೊಳ್ಳಿ | ಪ್ರಜಾವಾಣಿ ಆ್ಯಪ್ ಇಲ್ಲಿದೆ: ಆಂಡ್ರಾಯ್ಡ್ | ಐಒಎಸ್ | ನಮ್ಮ ಫೇಸ್ಬುಕ್ ಪುಟ ಫಾಲೋ ಮಾಡಿ.